- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Piyasalar sürpriz yapabilir…

Paylaş

Ağustos ayında Çin panik atağını savuşturan piyasalar önceki iki haftayı da Volkswagen sarsıntısı ile geçirdi. Yılın son çeyreğine bir taraftan büyümeye ilişkin kaygılar bir taraftan da bu iki risk başlığının baskısı altında yelken açtık.

Bugün pusulada son çeyrek piyasalarda nasıl bir seyre sahne olabilir sorusuna takvim, teknik ve temel analiz perspektifinde yanıt arayacağım.

2015 başta Avrupa borsaları olmak üzere dünya genelinde pozitif bir açılışa sahne olmuştu. Hatırlarsanız ocak ayında BIST 92.000 puana dayanmış USDTRL 2,30’un altına gerilemişti. Ancak devamı gelmedi.

Dünya Ekonomisi & Uluslararası Piyasalar

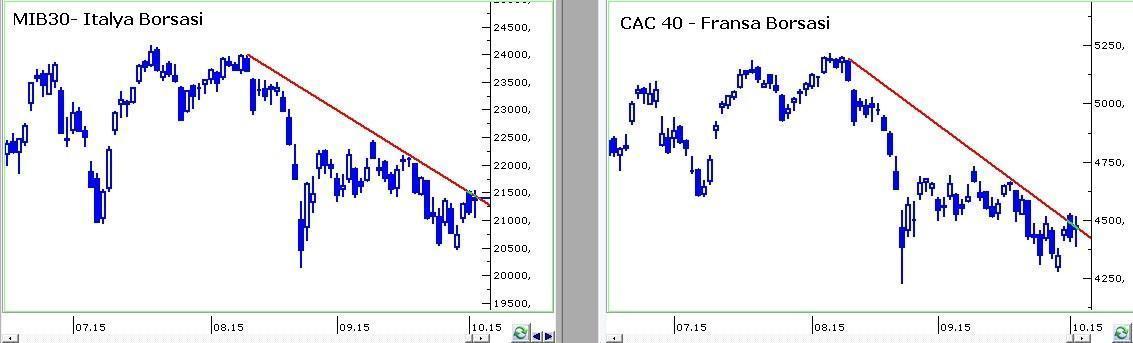

İkinci çeyrek dünya borsalarında ılımlı kayıplara sahne olurken üçüncü çeyrekte satışlar sertleşti ve mart ayında 12,200 puanı gören Alman DAX endeksi 9.300, yine ilk çeyrekte 18.200 puanı aşan Dow Jones ( ABD ) 15.300 puana kadar geriledi.

Geçen hafta bu satıcılı seyir yerini bir dengelenmeye bıraktı ve % 2 değer kayıpları ile açılmasına rağmen borsalar haftayı ortalama % 1 değer artışı ile noktaladı.

Bu sadece bir tepki mi ? Sanmıyorum. Aksine dünya borsalarının ikinci ve üçüncü çeyrekte yaşanan ortalama % 20’lik kaybı takiben son çeyrekte çarpıcı bir geri dönüşe hazırlandığını düşünüyorum.

Abidin bugün yok. Olsa emin olun Çin, Volkswagen diye başlar içimizi karartmak için tüm mermilerini kullanırdı. Ben bu sorunları kesinlikle küçümsemiyorum, aksine dünya ekonomisinin ne kadar kırılgan olduğuna işaret eden önemli başlıklar olarak görüyorum.

Ancak bu riskler ortaya çıkmasa borsalarda da % 20 ‘lik aşağı savrulma yaşanmayacağına dikkat çekmek istiyorum. Gecenin en karanlık anı sabaha en yakın zamandır.

Çin ekonomisi bir dönüşüm yaşıyor. Eski hızla ve dünyaya mal satarak büyüyemeyecek, ama bu kumdan kale olduğu ve hemen yarın çökeceği anlamına gelmiyor.

Volkswagen şirket olarak zorlanacak, işleri hiç kolay değil. Ama bunun sektörel bir sarsıntıya neden olması Almanya & Avrupa ekonomisine darbe vurmasına Merkel izin vermeyecektir.

Panzerler Avrupa’nın içine düştüğü güçlükten çıkabilmesi için 3 senedir büyük çaba sarfediyor ve risk ( ECB varlık alım programı ) alıyor. Bu yoldan dönüş yok ve ben Almanya’nın gücünün bunu engellemeye yeteceğini düşünüyorum.

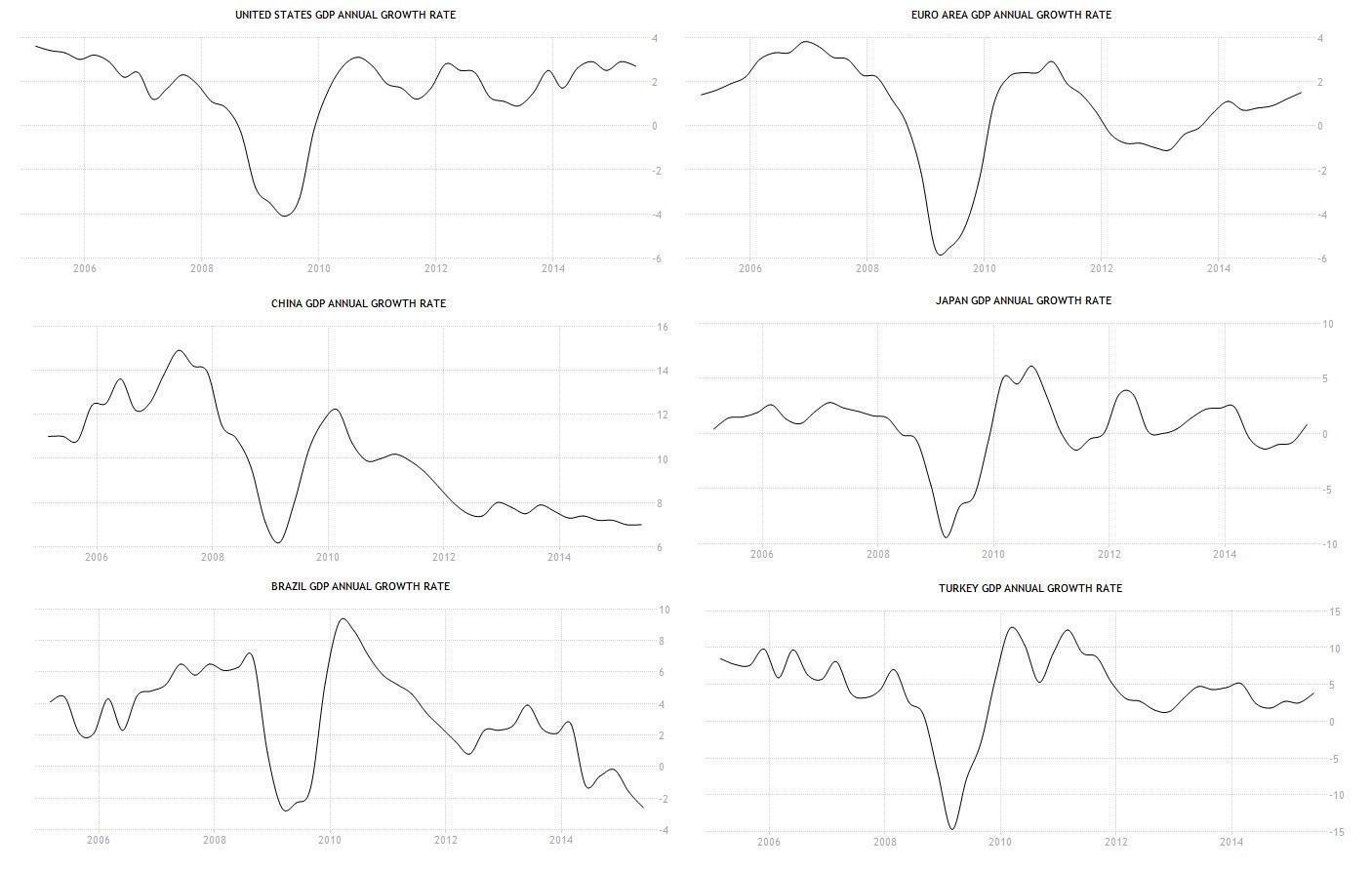

Sonra bardağın boş tarafına baka baka işin özünden uzaklaşmamak lazım. Aşağıda ülkelerin çeyrekler bazında son 10 yıldaki büyüme hızları var.

Ekonomik Büyüme; bir ülkede üretilen mal ve hizmet miktarının bir önceki yıla göre ne oranda arttığıdır. Brezilya’daki gibi azalıyorsa buna ekonomik daralma denir. Ekonomi büyürse satışlar artar, şirket karları, istihdam yükselir. Borsa değer kazanır. Büyüme hız kestikçe döngü tersine çalışır ve filizlenen sorunlar boy verir.

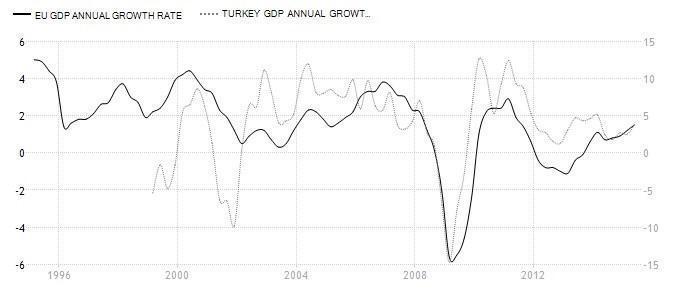

Çin ve Brezilya sorun yaşıyor. Japonya ehh işte ama Avrupa ve ABD ‘de 2009 yılındaki dibe vuruşu takiben belirgin pozitif bir eğilim oluştu. Türkiye ise diğer gelişenlere kıyasla ABD & Avrupa ikilisinden çok daha fazla etkileniyor.

Evet Avrupa gönüllerdeki büyüme hızına henüz dönemedi. Ama rahmeti Salih Neftçi hocamızın “ bir şeyin ne olduğundan daha önemli olan trendinin ne olduğudur “ sözünden hareket ile karınca gibi üzerine koya koya yol aldıklarını görmezden gelmemeliyiz.

ABD cephesinde ise asayiş zaten berkemal, onların derdi dünyanın geri kalanı döner onları vurur mu ? FED de bu kaygı ile faiz hamlesinde acele etmiyor.

Ben ABD ve Avrupa canlanırken Çin’in de yumuşak inişi başarabileceğini ve pistte ( dünya ekonomisi ) yangına neden olmayacağını düşünüyorum.

Çeyrekler bazında büyüme oranlarının yer aldığı en üstteki iki grafiğe dikkate bakın. Gerek ABD gerek Avrupa ağır adımlarla da olsa büyüme hızlarını görece arttırıyorlar. Ne zamanki bu grafiklerde ibre kalıcı biçimde aşağı döndü işte o zaman korkun ve altına saklanacak büyük bir ağaç arayın.

Başka bir deyişle gerek Türkiye özelinde gerek dünya adına asıl korkmamız gereken perde, ABD merkezli bir resesyon yaşanması olmalı ki; ben bunun da 2018-2019 döneminin kaçınılmaz manşeti olabileceği ve çürük elmaların bu perdede çok su yutabileceği görüşündeyim.

Ancak 2016-2017 döneminde ılımlı bir hızla da olsa canlanmanın devam edeceğini ve uluslararası piyasalarda en azından 2017 ortalarına kadar kalıcı bir çöküş yaşanmasının güç olduğunu düşünüyorum.

Finansal piyasaların temel kuralı düz ve basittir. Büyüme hız kazanıyorsa, borsalar da değer kazanır. Yaşanan ara satış dalgaları alım fırsatından başka bir şey değildir.

Saf mı peki son iki aydır dünya genelinde hisse senedi satanlar ? Elbette değil. İçlerinde finansal piyasalardaki çalkantının reel ekonomileri de tahrip edeceğine inananlar var. Kaygılarına katılmamakla birlikte saygı duyarım.

Ama bir beklentisi olmadan salt suyun aktığı yöne kulaç atanlar da var, ben bu kesimin yakın zamanda alıcı cenahta saf tutacağını tahmin ediyorum.

Çünkü Avrupa ve ABD merkezli olarak dünya ekonomisinde büyümenin ağır adımlarla da olsa devam edeceğini henüz kriz paranoyası için çok erken olduğunu düşünüyorum.

Sonbaharda Piyasalar

Projektörleri uzun vadeden kısa vadeye çevirerek devam edelim. Dünya borsalarının yılın son çeyreğine girerken en büyük avantajı büyüme sürerken hisse senedi fiyatlarında oluşan göreli % 20 iskonto.

Üstelik takvimsel olarak da yükseliş geleneğinin geçerli olduğu bir perdeye girdik. Ekim başından ocak sonuna olan kesit dünya genelinde borsalarda ağırlıkla pozitif seyre sahne oluyor.

Lokomotif endeks Dow Jones ( ABD ) geride kalan 15 yılın 13’ünde bu perdeyi değer kazanarak geçirdi. 2 yıllık düşüşe sahne olan tek istisna 2008-2009 mortgage krizi dönemi.

Teknik açıdan da son iki ayda gerçekleşen sert satıcılı seyrin oluşturduğu düşüş trendi pek çok borsada yukarı kırıldı veya kırılmak üzere.

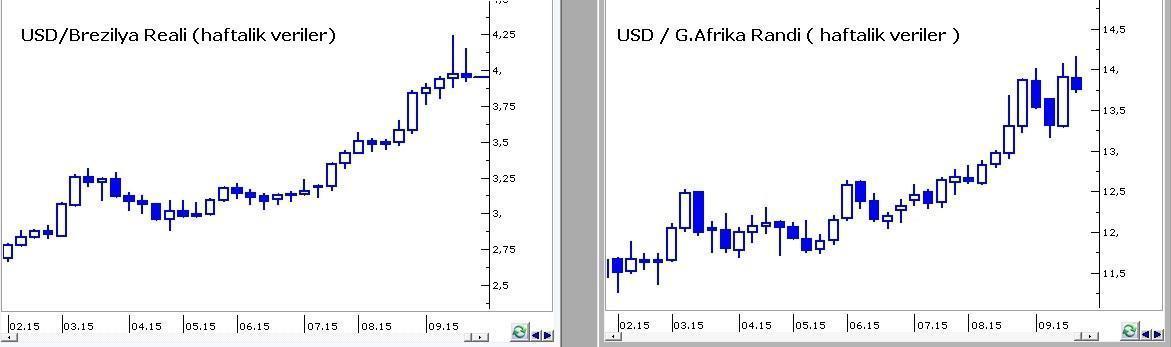

Borsalar Çin ve VW paniği ile iki ayda % 15 değer kaybederken hakim olan bulutlar gelişen ülke para birimlerinin de bu perdede % 10 değer kaybetmesine neden oldu.

Ancak son 2 haftadır bu cephede de bir dengelenme yaşanıyor ve gelişen ülke paraları nefes almaya başladı.

İki ayrı cephede yaşanan bu iki sert hareket birbirinden bağımsız değil. Borsalar temmuz sonundan bugüne hangi gerekçe ile değer kaybettiyse dolar ve euro da gelişen ülkelerde aynı nedenle değer kazandı.

Ya FED diyeceksiniz, kambersiz düğün olur mu elbette o da var ama bence bu perdede başaktör değildi.

Bu nedenle devam eden büyüme, borsalarda yükseliş geleneğine sahne olan takvim dönemine girmemiz ve kısa vadeli düşüşün sona erdiğine işaret eden teknik görünüm nedenleriyle,

Ocak sonuna kadar olan perdede başta Avrupa ve ABD borsaları ( artık Türkiye’den diğer ülke borsalarına yatırım yapmak kolaylaştı ) olmak üzere hisse marketlerinin güçlü ( % 15-20 ) yükselişlere sahne olabileceğini, doların ve euro’nun gelişen ülkelerde değer kaybedebileceğini düşünüyorum.

Zayıf gelen son TDI’ın motivasyonu ile ekim ayında altında da 1200 dolara yönelim mümkün. Ancak eş zamanlı olarak dolar gelişen ülkelerde değer kaybederse eski şampiyonun TL bazında yatırımcısını sevindirmesi zor.

DOLAR & EURO

Teknik olarak da kısa vadeli yükseliş trendini sonlandırmış görünen euro ve doların dış rüzgar da yukarıda öngördüğüm şekilde gelişir ve gelişen ülke paraları prim kaydederse Türkiye’de de gerilemesi kaçınılmaz diyebilir miyiz ? Asla.

Türkiye son 2,5 yıldır öyle sürprizler üretiyor ki, dünya mersine giderken bizim tersine koştuğumuz nice örnek sıralayabilirim.

Seçimin ekim ayında bir baskı unsuru olmasını beklemiyorum. Aksine ayın ikinci yarısında sandıktan ne çıkarsa çıksın bu kez bir hükümet kurulur ve siyasi tıkanıklık aşılır algısı baskın olursa avantaj dahi sağlayabilir.

Hız kesmiş olmakla birlikte devam eden terörün de biçim değiştirmedikçe piyasa üzerinde bir etkisi olacağını sanmıyorum.

Ancak seçim öncesi siyasi tıkanıklığın aşılamayabileceği kaygılarını besleyen gelişmeler yaşanır veya Türkiye yeni sürprizlere sahne olarak bir kez daha kendi kalesine gol atarsa pekala dünyanın mersin yolculuğuna tersten bakabiliriz.

Abidinlik yapmayıp Türkiye’de de dünyaya paralel bir seyir yaşanırsa döviz ve borsada hangi seviyeler test edilebilir sorusuna yanıt arayarak devam edelim.

Dolar cephesine kısa vadeli bakarsak ben önümüzdeki 4-5 haftalık dilimde gelişen ülke paralarının ortalama % 5 kadar prim yapabileceğini düşünüyorum. Yakın vade adına ötesi kolay değil.

FED faiz arttıracak klasiği ötelenmiş olsa da varlığını koruyor ve doların kalıcı ve daha yüksek ölçekli değer kaybını bu beklenti gerçekleştikten sonra yaşayacağını tahmin ediyorum.

Gelişen ülkelerde dolar yılbaşına kıyasla ortalama % 18 yukarıda. Türkiye’de ise bu oran % 28. TL seçim öncesi bu farkı % 1 kadar azaltabilir, hadi zorlayalım zayıf bir ihtimal makas % 3 daralarak % 7 ‘ye inebilir. Ancak somut sonuçlar sağlanmadan bunun ötesi büyük sürpriz olur.

Bu bakıma dolar ekim ayında diğer gelişen ülkelerde ortalama % 5 düşerse Türkiye’de yaşayabileceği geri çekilmenin de buna yakın olabileceğini başka bir deyişle USDTRL’nin 2,81 civarına gerileyebileceğini düşünüyorum.

EURO/TRL için de bu perdede aşağı yönlü marjı 3,15 civarı ile limitli kalmaya aday buluyorum.

Ötesi için siyasi tıkanıklığın aşılması ve piyasanın sarsılan güvenin tamiri için ciddi adımlar atılacağına ikna olması gerekiyor.

Türkiye bunu başarabilirse o noktada % 5–10 arası ilave bir pozitif ayrışma alanı açılabilir. Bu senaryo dövize yatırım yapanların en büyük riski olacaktır. Başka bir deyişle dolar 2,81 olursa yapılacak alımlar mutlak getiri sağlar demek fazla iddialı olabilir.

BORSA İSTANBUL

BIST için bu hafta iyimser karamsar kavgasına sahne olmaya aday bulduğum adres 77.500. İlk denemede aşılması kolay değil. Ancak ekim ayının ikinci yarısında seçim sonrasına yönelik umutların kaygılardan baskın olması durumunda Borsa İstanbul’un banka hisselerinin liderliğinde 84.000 puanı test etmesinin mümkün olduğunu düşünüyorum.

Düşen petrol fiyatları Türkiye için büyük bir piyango. Uzun bir süre de en azından 70 doların üzerine çıkması güç görünüyor.

Aşağıda yer alan grafikte de açıkça görebileceğiniz üzere Avrupa ekonomisinde yaşanan toparlanma da Türkiye ekonomisi için önümüzdeki 1-2 yılda geride kalan 2,5 yılda kaybedilen irtifanın geri kazanılması için itici bir güç olacak.

Tek ihtiyaç siyasi tıkanıklığın aşılması ve ekonomi yönetiminde popülizmden uzak akılıcı politikalar üretilerek biran önce kolların sıvanması. Bunu başarabilirsek 2016 yılı yurtiçi piyasalar & ülke ekonomisi için çok büyük sürprizlere sahne olabilir.

Türkiye ekonomisinin elbette sorunları var ancak bunlar aşılamayacak şeyler değil ve güven tamiri için çaba sarf edilirse şaşırtıcı bir hızla ayağa kalkma potansiyelimizi koruyoruz.

18 Ekim’de ( 2 hafta sonra ) yayınlanacak bir sonraki pusulada buluşmak dileği ile...

Anlık – Günlük Değerlendirmeler

Hafta içi her gün 14:10’da CNBCE, pazartesi günleri 17:40’da TRT Türk ve diğer günler 17:45’de Kanal B’de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazar günleri 23:00’da BIG PARA ‘da yayınlanan köşe yazım pusula ile okurlara aktarırken, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Paylaş